前回は、会計・財務処理の観点から見てファクタリングがキャッシュフローの改善に役立つ、ということをご紹介しました。今回はもう少し踏み込んで、ファクタリングを活用した際のバランスシートにおけるメリットをご説明したいと思います。

バランスシートとは?

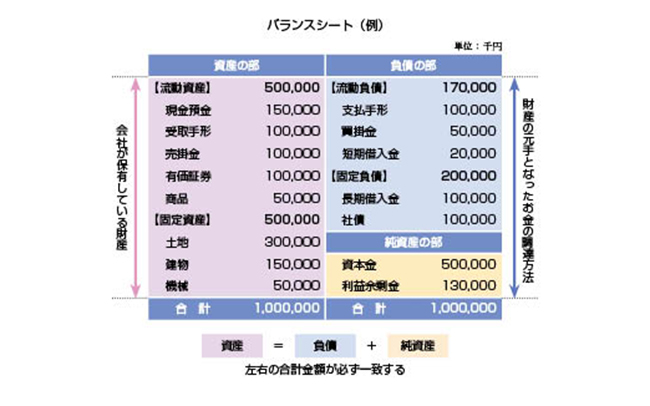

「バランスシート」とは貸借対照表とも呼ばれるもので、会社の財務状態を把握するために欠かせない財務三表(貸借対照表、損益計算書、キャッシュフロー計算書)のひとつです。企業の財政状態を会社が持っている「資産」、返済する義務のある「負債」、総資産から負債を差し引いて残る「純資産」の観点から把握でき、1年間を終えた時点で会社はどんな資産を保有していて、その資産の元手(負債)はどこから調達したものか、そして調達した資金をどう運用したかが一目で把握できるようになっています。

一般的には「借方」として左側に記帳される「資産」の合計と、「貸方」として右側に記帳される「負債」「純資産」の合計が同じなります。「均衡」「釣り合う」ということが「バランスシート」という名前の由来とされているようです。

一方で、バランスには「残高」という意味もあり、現在の資産や負債の残高を表すシートでもあります。

バランスシートの肥大化が企業信用力を下げる

経営を続けていると、バランスシートはどんどん拡大していきます。拡大したままにしておくと、経営効率の低下につながりかねず、注意が必要です。

「入金サイトが長期に渡ってキャッシュが足りなくなり、銀行融資に頼る、ということを繰り返している。売り上げは上がっているのに、借り入れが一向になくならない」という相談をよく受けることがあります。一番の問題点はキャッシュフローがうまくいっていないことです。

売上はあるのに、回収が先のためキャッシュが足りない、そして借入れがどんどん増えていくという悪循環によりバランスシートは肥大化。結果、企業の信用度も下がってしまいます。資産より借入れのほうが多い「債務超過」となると、倒産のリスクも出てくるでしょう。

「ROA(総資産利益率)」を改善するためには

経営効率をはかる指標に「ROA(総資産利益率)」というものがあるのをご存知でしょうか。利益を総資産で割ることで計算し、この数値が高いほど、資産が有効活用できている、つまり経営効率がよいと判断されます。

このROAの数値を高めるには、

- 利益率を改善する

- 総資産を減らす

ことが有効だと言われています。

利益率の改善には、仕入れコストの見直しが必要です。一方、総資産を減らすには、無駄な資産を売って借金を減らすことが鍵となります。

バランスシートがスリム化するとROAが高まる

これまでのコラムを読んでいただいている方ならピンとくるかと思いますが、売掛金も資産のひとつ。ROA増加のためにも、ファクタリングは有効的な手段となり得るわけです。

前回のコラムでもお伝えしたとおり、ファクタリングは会計処理上「負債」にはなりません。あくまで、保有している売掛金をファクタリング会社に譲渡・売却することで資金を得るのがファクタリングです。返却義務のある融資ではなく借入金が増加しないため、バランスシートの「負債」項目は変動しないことになります。

一方で「資産項目」は変動します。ファクタリングを利用することで、売掛金という資産が売却されると、資産に計上していた売掛金は減少、その分、別の資産項目が増加します。具体的には、資金が入金されるまでは「未収金」扱い、入金後は「現金」となるのが通常です。売掛金も未収金も現金も「流動資産」に含まれる勘定科目であり、つまり、流動資産の中で勘定科目が変わっているだけで、流動資産が増加しているわけではありません。

ですから、ファクタリングを利用してもバランスシートの資産合計、負債合計は変動しないことになります。

ファクタリングの活用で信用度を高める

銀行融資を受けた場合は、ROAが悪化するのが一般的ですが、流動資産総額の変動がないファクタリングであれば、ROAに影響することもないため、経営指標の面から見てもメリットがあるのです。

売掛金は未来に現金となる資産ですが、必要なタイミングで上手に現金化することで、企業信用度にもかかわってくるということが、おわかりいただけたでしょうか。

次回はファクタリングを活用するメリットをおさらいしたいと思います。